Dolar endeksinde sakin seyir sürüyor, ABD verileri önemli

Uluslararası piyasalar

Haftalık piyasa takvimi

Piyasa gündemi

Cumhuriyet’in ilan edilmesi üzerinden tam tamına 100 yıl geçti. Mustafa Kemal Atatürk ile silah arkadaşlarının her türlü zorlu engele karşın sergilediği mücadele ve elde ettikleri başarılar ülkemizin geleceğine yönelik umutlarımızı hep taze tuttu.

Beni görmek demek, mutlaka yüzümü görmek demek değildir. Benim fikirlerimi, benim duygularımı anlıyorsanız ve hissediyorsanız bu yeterlidir.

29 Ekim Cumhuriyet Bayramımız kutlu olsun. Cumhuriyetimizi, tüm değerleriyle sonsuza kadar yaşatmak hepimizin asli görevidir.

İçeride Cumhuriyet Bayramımızı kutlarken sınırımızın yakınlarında bombalar patlıyor, masum siviller her savaş ortamında olduğu gibi hayatlarını kaybediyor. Konuya ilişkin dünya genelinde sürecin sona ermesine yönelik açıklamalar / eylemler geliyor olsa da sürecin devam ettiğini üzülerek izlemekteyiz.

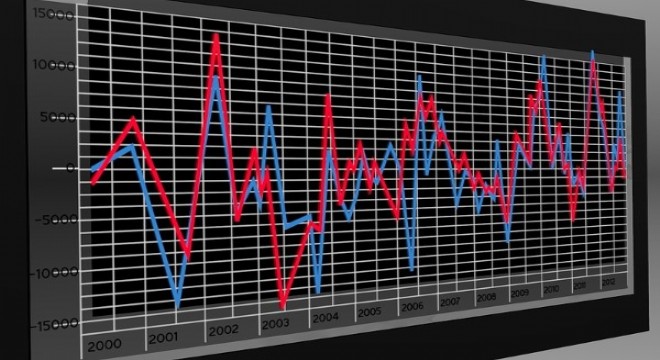

Yılın son 2 ayına girdiğimiz kritik bir süreçte piyasaların gündemi de Jeopolitik risk teması ağırlığında devam etmektedir. 7 Ekim’de başlayan ve günümüzde de devam eden Ortadoğu krizi Altın’dan Petrol’e, Dolar’dan Tahvillere, Endekslerden Şirket performansına kadar çoğu varlık fiyatı üzerinde etkili oldu. Ons Altın yüzde 10’u aşan yükselişi ile Ekim ayında 2000 dolar seviyesini aşarken enflasyon üzerinde ek tedirginlik yaratır mı hususunda takip ettiğimiz Brent Petrol 83 – 93 dolar arasında 10 dolarlık bir bölgede sıkışma eğilimine devam etmektedir. JPMorgan ile başlayan bilanço döneminde hisse başı karlarda bekleneni veremeyen şirketlerin endeks üzerinde olumsuz bir etki yarattığı ve bu düşünce ile benchmark gösterge SP500 endeksinin yüzde 5’e yaklaşan aylık kaybı ile 200 günlük üssel ve basit ortalamaların altına sarkarak negatif bölgeye geçtiğini izledik.

Yeni bir haftaya başlarken bir yandan jeopolitik risk teması diğer yandan da yoğun takvim verisi varlık fiyatlarının hareketli bir hafta geçirmesini sağlayabilir. Dolar Endeksi, Tahvil Faiz Oranı, Altın, Petrol ve Borsa Endekslerinin bu aşamada referans göstergeler olarak takip edileceğini, diğer varlıklarınsa bu referans göstergelerle yol haritasını değerlendirebilmek adına önemli olabileceğini söyleyebiliriz.

Faizlerde herhangi bir değişim beklenmese de geleceğe yönelik sinyallerin önemli olacağı Japonya, İngiltere ve özellikle de ABD Merkez Bankaları toplantıları başta olmak üzere büyümenin öncü göstergesi olarak bilinen Satın Alma Yöneticileri Endeksi PMI, istihdam piyasasında iyimserlik devam edecek mi ve ücretlerdeki artış enflasyon üzerinde baskı oluşturulabilir mi hususunda da Tarım Dışı İstihdam ve Ortalama Saatlik Gelirler, faiz kararı ardından daha fazlası gelecek mi hususunda dikkatlerin TCMB’ye çevrileceği Enflasyon Raporu Sunumu haftanın en önemli gelişmeleri olarak izah edilebilir.

1 Kasım tarihinde Fed cephesinde faizin sabit kalma ihtimali ana senaryo iken 13 Aralık toplantısında 25 baz puan faiz artış ihtimali yüzde 21 ile çok düşük bir orandır. Ekonomik Projeksiyonlarda yer verdiği yüzde 5,60’lık faiz tahmini sebebiyle yıl sonuna kadar 1 adet daha faiz artışı beklentisi teorik olarak gündemimizi meşgul etmekle birlikte Fed Başkanı Powell bu konuya yeşil ışık yakacak mı sorusuna cevap aramaktayız.

Yüzde 6,7 enflasyon verisine karşın yüzde 5,25 faiz ile sürecine devam eden BoE tarafında ise üyeler arasındaki ayrışma devam etmektedir. Bu toplantıda 9 üyenin 4’ünün faizi sabit bırakma düşüncesi ön planda yer alırken faizi sabit bırakma düşüncesi ana senaryo olmayı sürdürmektedir. Euro bölgesinde olduğu gibi İngiltere cephesinde de ekonomik aktivite tarafındaki sorunlar faiz artırımın devamlılığı hususunda net sinyaller almamızı engellemektedir. Bu açıdan BoE cephesinde geleceğe yönelik mesajları dikkatle takip edeceğiz.

Ultra gevşek politika ile pandemi dönemini geçen ve enflasyon yaratamayan ülke konumundan yüzde 2 hedef üzerinde yüzde 3’leri gören Japonya’da gevşek politikaların devamlılığına yönelik inat Başkan Ueda ile devam ediyor olsa da yeni yıl itibariyle bu politikadan vazgeçeceğine yönelik beklentiler tahminler içerisinde yerini almaktadır. Şu an yılın kalan 2 toplantısında negatif faizde herhangi bir değişim beklenmemekle birlikte Yen’in Dolar karşısında sergilediği ultra düşük görünüm ve 150 seviyesi üzerindeki fiyatlamaya karşın olası bir müdahale cephesinde BoJ tutumu nedir sorusunun cevabı takip edilecek gelişmelerden birisi olarak izah edilebilir.

İşgücü piyasasında izlediğimiz iyimserlik, Büyüme temposunda yer alan pozitif seyir Enflasyon ile mücadele konusunda Fed’in elini güçlendiren gelişmeler olarak izah edilirken banka uzun bir süre faizler yüksek seyirde devam edecek mesajı ile mevcut pozitif reel faiz temasına destek vermektedir. Bir önceki ay beklentilerin neredeyse 2 katı bir sonuç (336K) çıkartan Tarım Dışı İstihdamın bu ay 190K sonuçlanması beklenmektedir. Pandemi öncesinde ortalama 200K çevresinde normalleşen istihdam görünümün mevcut süreçte de benzer bir görünüm izlediğine şahit olmaktayız. Bu açıdan önceki rakama göre olumsuz bir seyir izleniyor olsa da 200K çevresinde gelecek sonuçların işgücü piyasası açısından sorun teşkil etmediğini düşünmekteyiz.

Piyasa beklentisi doğrultusunda 500 baz puan faiz artırarak politika faizini yüzde 35,0’e çıkartan TCMB, beklenen enflasyon teması ile reel anlamda pozitif faize ulaşan bir aksiyon oluştursa da 2024 yılına yönelik yüzde 33’lük enflasyon beklentisinin piyasalarla uyumlu ilerlememesi TCMB tarafında bir değişim olur mu hususunda yılın son enflasyon raporu sunumunu dikkatle takip edeceğiz. TCMB ve OVP tarafında yüzde 33, piyasa katılımcıları anketi tarafında yer alan yüzde 45’lik 2024 yılı Enflasyon beklentisi arasındaki fark neticesinde Başkan Hafize Gaye Erkan genel soru dağarcığında enflasyon beklentisine yönelik düşünceleri dikkatle takip edilecektir.

1810 seviyesini dip kabul eden ve Jeopolitik risk teması ile önemli bir dönüş izlediğimiz özellikle de 1885 üzerinde yükselişine teyit kazandıran Ons Altın, 50 günlük ortalama 105,20 üzerinde pozitif reaksiyonunu sürdüren Klasik Dolar Endeksi ve Dolar Endeksindeki güçlü seyir sebebiyle 55 günlük ortalama 1,0670 altında negatif beklentisini gündemde tutan EURUSD, 4635 zirvesinden başlattığı düşüşlerle dikkat çeken ve 200 günlük ortalamalar 4300 bölgesi altına sarkarak trendini değiştiren SP500, yüzde 5,00 seviyesine ulaştıktan sonra hareketlerini sınırlandıran ancak 55 günlük ortalama yüzde 4,55 ile trend rallisinde istekli olan ABD 10 yıllık tahvil faiz oranı ve son olarak 55 günlük ortalama 27,20 üzerinde trend görünümünü sürdüren ve yeni zirve seviyeleri kaydetmek isteyen özellikle de 27,23 üzerinde aylık kapanış yaparak psikolojik 30 seviyesine göz kırpan USDTRY haftanın en önemli referans varlıkları olarak izah edilebilir.

Finansal piyasalar için önemli ve hareketli bu dönemde, siz değerli yatırımcılarımızın GCM Trader’ı aktif olarak kullanarak yatırımlarınızı yönetmenizi önemle tavsiye ederiz. Unutmayın, zamanında doğru stratejilerle hareket etmek, başarılı yatırımların anahtarıdır.

Kaynak:GCM Yatırım

Hibya Haber Ajansı

Sayfa başına git

Sayfa başına git